Zwischen Realität und Illusion Wenn du wissen willst, was Trading wirklich bedeutet – jenseits von Luxusautos,...

Technische Analyse

Technische Analyse

Einleitung

Die technische Analyse ist ein Ansatz zur Vorhersage der zukünftigen Preisbewegungen von Finanzinstrumenten wie Aktien, Devisen oder Rohstoffen durch die Untersuchung von historischen Marktdaten, hauptsächlich Preis und Volumen. Sie basiert auf der Annahme, dass sich Marktpreise in Trends bewegen und dass diese Trends durch die Analyse von Marktdaten identifiziert werden können.

Top Down Methode

Die Top Down Methode der technischen Analyse beginnt mit der Untersuchung großer Indizes oder Märkte, um die allgemeine Marktrichtung zu bestimmen, bevor sie sich auf spezifische Aktien oder Vermögenswerte konzentriert. Dieser Ansatz hilft Tradern, Entscheidungen im Einklang mit den übergeordneten Markttrends zu treffen und dadurch das Risiko von Gegenbewegungen zu minimieren.

Trend und Trendaufbau

Trend und Trendaufbau

In der technischen Analyse bezeichnet ein Trend die Richtung, in der sich der Markt bewegt. Trends können aufwärts, abwärts oder seitwärts verlaufen. Der Trendaufbau bezieht sich auf die Muster und Verhaltensweisen, die zur Bildung eines Trends führen. Ein aufsteigender Trend wird durch höhere Hochs und höhere Tiefs gekennzeichnet, während ein absteigender Trend durch niedrigere Hochs und niedrigere Tiefs charakterisiert wird. Ein Seitwärtstrend zeigt gleichbleibende Hochs und Tiefs. Diese Muster helfen Tradern, potenzielle Ein- und Ausstiegspunkte zu erkennen und ihre Strategien entsprechend anzupassen.

Beispiel Seitwärtstrend:

Beispiel Abwärtstrend:

Beispiel Aufwärtstrend:

Trendphasen

In der technischen Analyse werden die Trendphasen als entscheidende Zeiträume betrachtet, in denen sich ein Trend entwickelt und manifestiert. Diese Phasen können in drei Hauptkategorien unterteilt werden:

- Akkumulationsphase: Dies ist oft der Beginn eines neuen Trends, in dem informierte Investoren beginnen, Positionen aufzubauen, bevor die breite Masse dies tut. In dieser Phase ist der Markt oft relativ flach, da der vorherige Trend nachlässt und die ersten Anzeichen eines neuen Trends entstehen.

Beispiel Akkumulationsphase:

- Partizipationsphase: Hier steigt die Mehrheit der Trader und Investoren ein, was den Trend verstärkt und die Preise deutlich in die Trendrichtung bewegt. Diese Phase ist durch erhöhte Handelsaktivität und steigende Kurse in einem Aufwärtstrend bzw. fallende Kurse in einem Abwärtstrend gekennzeichnet.

Beispiel Partizipationsphase:

- Verteilungsphase: In dieser Phase beginnen die frühzeitigen Investoren, ihre Gewinne zu realisieren, und der Trend verliert allmählich an Kraft. Dies kann zu einer Trendumkehr führen, wenn sich genügend Marktteilnehmer entscheiden, ihre Positionen zu schließen.

Beispiel Verteilungsphase:

Das Erkennen dieser Phasen kann Tradern helfen, ihre Ein- und Ausstiegsstrategien effektiver zu planen und das Risiko zu minimieren.

Trendlinie und Trendkanäle

Trendlinien und Trendkanäle sind wichtige Werkzeuge in der technischen Analyse, die dazu dienen, die Richtung und die Stabilität eines Trends zu visualisieren.

- Trendlinien sind gerade Linien, die entweder unter den Tiefpunkten (in einem Aufwärtstrend) oder über den Hochpunkten (in einem Abwärtstrend) eines Preischarts gezeichnet werden. Sie helfen dabei, die Unterstützungs- oder Widerstandsniveaus zu identifizieren, an denen die Preise dazu neigen, umzukehren.

Besipiel 1 Trendlinie:

Beispiel 2 Trednlinie:

Manche Trader bevorzugen die Kerzenkörper, andere die Ende der Kerzendochte. Die Idee hinter den Trendlinien ist, dass man bei der Entstehung dieser Trends diese weiterzeichnet und entsprechend an der Trendlinie mit einer Position einsteigt.

- Trendkanäle erweitern dieses Konzept, indem parallel zur Trendlinie eine zweite Linie gezogen wird. Dies schafft einen Kanal, der die Preisbewegungen noch genauer eingrenzt. Ein aufsteigender Trendkanal zeigt aufsteigende Hochs und Tiefs, während ein absteigender Trendkanal fallende Hochs und Tiefs zeigt.

Beispiel Trendkanal:

Wie hier im Beispiel für einen Trendkanal zu erkennen ist, ist am Chart nicht alles symmetrisch perfekt. Es gibt immer wieder nach oben und unten kleine Ausreißer.

Diese Werkzeuge sind besonders nützlich, um mögliche Ein- und Ausstiegspunkte im Markt zu bestimmen und das Risikomanagement zu unterstützen, indem sie Bereiche anzeigen, in denen Trends möglicherweise an Kraft verlieren oder brechen.

Unterstützung und Widerstand

Unterstützung und Widerstand sind grundlegende Konzepte in der technischen Analyse, die Bereiche auf dem Chart beschreiben, an denen der Preis tendenziell stoppt und umkehrt. Als wichtige Zonen für Unterstützungen und Widerstände gelten vor allem Value Area Low, Value Area High, Inbalancen, Stundenumkehrungen, VPOC, Pivotpunkte usw. Wird in diesem Grundlagenkurs aber nicht weiter drauf eingegangen

- Unterstützung ist das Niveau, unterhalb dessen der Preis selten fällt. Es wird als der Boden betrachtet, an dem der Preis tendenziell nach oben abprallt.

Beispiel Unterstützung:

- Widerstand ist das Niveau, über dem der Preis selten steigt. Es fungiert als eine Art Deckel, der den Preis nach unten drückt.

Beispiel Widerstand:

Diese Ebenen werden durch die Beobachtung der Preisgeschichte identifiziert, wo der Preis wiederholt aufhört zu fallen oder zu steigen. Sie sind wichtig für das Setzen von Stop-Loss- und Take-Profit-Orders, da sie oft Bereiche markieren, an denen die Preise erhebliche Reaktionen zeigen.

Retracements

Retracements sind temporäre Preisrückgänge innerhalb eines größeren Markttrends, die oft als Korrekturen des übergeordneten Preistrends angesehen werden. Im Rahmen der technischen Analyse nutzen Trader Retracements, um potenzielle Einstiegspunkte in Richtung des vorherrschenden Trends zu identifizieren. Sie werden häufig durch Fibonacci-Levels oder andere technische Indikatoren bestimmt, die anzeigen, wie tief ein Rückgang wahrscheinlich ist, bevor der ursprüngliche Trend wieder aufgenommen wird. Retracements sind besonders nützlich in stark trendorientierten Märkten, um günstige Kauf- oder Verkaufsmomente innerhalb eines größeren Trends zu finden.

Beispiel Fibonacci Retracements:

In diesem Fall hätte man beim 38,2% Level eine Buy Limit Order setzen können. Die Level variieren aber zwischen den handelbaren Symbolen stark. Häufig sind die 50% Level und 70% Level noch markanter.

Chartformationen

Chartformationen sind Muster, die im Kursverlauf eines Wertpapiers auf einem Chart erkennbar sind und von Tradern zur Vorhersage zukünftiger Marktbewegungen verwendet werden. Diese Formationen können in zwei Hauptkategorien unterteilt werden: Fortsetzungsformationen, die anzeigen, dass ein bestehender Trend wahrscheinlich fortgesetzt wird, und Umkehrformationen, die auf eine bevorstehende Trendwende hindeuten. Beliebte Beispiele für Chartformationen sind Dreiecke, Flaggen und Wimpel (Fortsetzung), sowie Doppeltop und Doppelboden (Umkehr). Trader nutzen diese Muster, um Einstiegs- und Ausstiegspunkte zu bestimmen. Hier ein paar Besipiele:

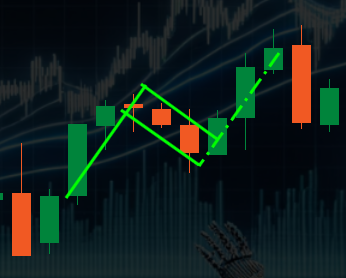

Beispiel Bullische Flagge:

Eine bullische Flagge muss mindestens drei Auflagepunkte der Kerzenkörperecken haben. Sie hat eine Wahrscheinlichkeite von ca. 66%, dass sie wie in diesem Beispiel, aufgeht.

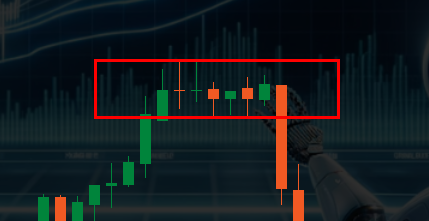

Beispiel Rechteck:

Bei einem Rechteck könnte man den Ausbruch aus diesem handeln oder auch einen aggressiven Einstieg wagen, indem man an der Außenkante in die entgegen gesetzte Richtung handelt

Es gibt eine Vielzahl weiterer Formationen wie diverse Dreiecke, Doubletop, Doublebottom, Schulter-Kopf-Schulter usw. Diese werden in diesem Grundlagenkurs aber nicht weiter ausgeführt, da sie über das Grundwissen hinausgehen.

Indikatoren

Indikatoren in der technischen Analyse sind mathematische Berechnungen, die auf historischen Preis- und/oder Volumendaten eines Wertpapiers basieren und dazu verwendet werden, zukünftige Marktbewegungen vorherzusagen. Zu den häufigsten Indikatoren gehören:

- Moving Averages (gleitende Durchschnitte): Zeigen den durchschnittlichen Preis eines Wertpapiers über einen bestimmten Zeitraum an und glätten Preisschwankungen.

Beispiel exponential moving average 14:

- Relative Strength Index (RSI): Misst das Ausmaß von Kursgewinnen im Vergleich zu Kursverlusten und signalisiert überkaufte oder überverkaufte Bedingungen.

Beispiel RSI14:

- MACD (Moving Average Convergence Divergence): Zeigt das Zusammen- oder Auseinanderlaufen von zwei gleitenden Durchschnitten an.

Beispiel MACD Histogramm:

- Bollinger Bands: Bestehen aus einem mittleren Band (einem gleitenden Durchschnitt) und zwei äußeren Bändern, die eine Standardabweichung vom mittleren Band entfernt sind und die Marktvolatilität anzeigen.

Beispiel Bollinger Bands 20:

Diese Indikatoren helfen Tradern, Trends zu erkennen, mögliche Umkehrpunkte zu identifizieren und Handelsentscheidungen zu treffen.

Fazit zu Indikatoren: Es gibt unzählig viele Indikatoren. Viele Indikatoren sagen aber immer das gleiche aus. Grundsätzlich bilden Indikatoren aber immer nur Vergangenheitswerte ab. Indikatoren funktionieren auch immer nur in bestimmten Marktphasen. Ändert sich der Markt, ändern sich auch die eingestellten Werte der Indikatoren, die damit evtl. nutzlos werden. Es gibt auch keinen „heiligen Gral“ der Indikatoren. In Kombination können sie aber eine gute Grundlage für Tradingentscheidungen bilden. Die Handelsplattformen bieten die „Standardindikatoren“ in der Regel kostenlos an. Spezielle Indikatoren werden z.B. von und für Mitglieder der AIFAE zur Verfügung gestellt.

Beispielanalyse

Beispielanalyse mit technischen Indikatoren:

Stellen wir uns vor, wir analysieren die Aktie von Unternehmen X mit dem Moving Average (MA), dem Relative Strength Index (RSI) und den Bollinger Bands, um eine fundierte Handelsentscheidung zu treffen:

- Moving Average: Die Aktie von Unternehmen X hat kürzlich den 50-Tage-MA von unten nach oben durchbrochen, was auf einen möglichen Aufwärtstrend hindeutet.

- RSI: Der RSI-Wert liegt bei 70, was nahe der Überkaufzone ist. Dies könnte darauf hinweisen, dass die Aktie überbewertet ist und möglicherweise bald eine Korrektur erfahren könnte.

- Bollinger Bands: Der Preis berührt das obere Band, was zusammen mit einem hohen RSI auf eine Überkaufsphase hinweisen könnte.

Basierend auf dieser Analyse könnten Trader erwägen, eine Position zu eröffnen, falls weitere Signale eine Fortsetzung des Aufwärtstrends bestätigen, oder Gewinne zu sichern, wenn sie bereits in der Aktie investiert sind, um sich gegen eine mögliche Umkehr zu schützen.